来源:中华人民共和国商务部 类型:原创 分类:政策 2020-06-16 09:35

【发布单位】中华人民共和国商务部

【发布文号】公告2020年第18号

【发布日期】2020年5月30日

【实施日期】2020年5月31日

2014年5月30日,商务部发布2014年第32号公告,决定对原产于欧盟和美国的进口四氯乙烯征收反倾销税,实施期限为自2014年5月31日起5年。

2019年5月30日,商务部发布2019年第21号公告,决定自2019年5月31日起对原产于欧盟和美国的进口四氯乙烯所适用的反倾销措施进行期终复审调查。

本次期终复审调查的被调查产品与原反倾销措施的被调查产品相同,即四氯乙烯,英文名称:Perchlorethylene或Tetrachloroethylene(简称PCE),化学分子式:C2Cl4。该产品归在《中华人民共和国进出口税则》:29032300。

商务部对如果终止反倾销措施,原产于欧盟和美国的进口四氯乙烯倾销继续或再度发生的可能性以及对中国四氯乙烯产业造成的损害继续或再度发生的可能性进行了调查。根据调查结果,并依据《中华人民共和国反倾销条例》(以下简称《反倾销条例》)第四十八条,商务部作出复审裁定(见附件)。现将有关事项公告如下:

一、裁定

商务部裁定,如果终止反倾销措施,原产于欧盟和美国的进口四氯乙烯对中国的倾销可能继续或再度发生,对中国国内产业造成的损害可能继续或再度发生。

二、反倾销措施

依据《反倾销条例》第五十条的规定,商务部根据调查结果向国务院关税税则委员会提出继续实施反倾销措施的建议。国务院关税税则委员会根据商务部的建议作出决定,自2020年 5月31日起,对原产于欧盟和美国的进口四氯乙烯继续征收反倾销税,实施期限5年。

征收反倾销税的产品范围是原反倾销措施所适用的产品,与商务部2014年第32号公告规定相同,具体如下:

被调查产品中文名称:四氯乙烯

英文名称:Perchlorethylene或Tetrachloroethylene(简称PCE)

化学品类别:有机物--烃的衍生物

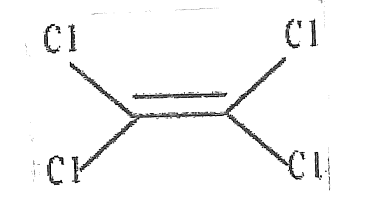

分子式:C2Cl4

化学结构式:

物理化学特征:四氯乙烯为无色透明液体,具有类似乙醚的气味。分子量165.82,熔点-22.2℃,沸点121.2℃,相对密度(水=1)1.6226,蒸气密度5.83,蒸汽压2.11kPa/20℃。四氯乙烯不溶于水(溶于约10000份体积水),可混溶于乙醇、乙醚、氯仿、苯等多数有机溶剂;能溶解多种物质(如橡胶、树脂、脂肪、三氯化铝、硫、碘、氯化汞)。遇水可缓慢分解成三氯乙酸和盐酸。有水存在对铁、铝、锌有腐蚀(但可加稳定剂加以抑制)。非可燃性液体。高温引起分解,分解条件不同分解产物不一样,主要为盐酸、光气、一氧化碳。如有活性炭存在,加热至700℃分解生成六氯化苯和六氯乙烷。被强氧化剂氧化。与钡粉、铍粉、锂屑、四氧化二氮、氢氧化钠发生剧烈化学反应。

主要用途:四氯乙烯是一种重要的有机氯产品,用途广泛,在工业上主要用作有机溶剂、干洗剂、脱硫剂、织物整理剂、金属去污剂、脂肪类萃取剂、有机合成和热传递介质,医疗上用作驱虫药,以及制冷剂HCFC-123、HCFC-124和HFC-125等的中间体等。

被调查产品归在《中华人民共和国进出口税则》:29032300。

继续征收反倾销税的税率与商务部2014年第32号公告相同。具体如下:

欧盟公司

1.陶氏德国设施有限公司 27.6%

(Dow Deutschland Anlagengesellschaft mbH)

2.法国苏威公司 27.6%

(SOLVAY BENVIC EUROPE-FRANCE S.A.S.)

3.其他欧盟公司 27.6%

(All Others)

美国公司

1.西方化学公司 71.8%

(Occidental Chemical Corporation)

2.埃克塞尔公司 71.8%

(Axiall Corporation)

3.陶氏化学公司 71.8%

(The Dow Chemical Company)

4.美国PPG工业公司 71.8%

(PPG Industries)

5.其他美国公司 71.8%

(All Others)

三、征收反倾销税的方法

自2020年5月31日起,进口经营者在进口原产于欧盟和美国的四氯乙烯时,应向中华人民共和国海关缴纳相应的反倾销税。反倾销税以海关审定的完税价格从价计征,计算公式为:反倾销税税额=海关完税价格×反倾销税税率。进口环节增值税以海关审定的完税价格加上关税和反倾销税作为计税价格从价计征。

四、行政复议和行政诉讼

根据《反倾销条例》第五十三条,对本复审决定不服的,可以依法申请行政复议,也可以依法向人民法院提起诉讼。

五、本公告自2020年5月31日起执行

附件:商务部关于原产于欧盟和美国的进口四氯乙烯所适用反倾销措施的期终复审裁定

中华人民共和国商务部

2020年5月30日

附件

商务部关于原产于欧盟和美国的进口四氯乙烯

所适用反倾销措施的期终复审裁定

2019年5月30日,中华人民共和国商务部(以下称调查机关)发布2019年第21号公告,决定自2019年5月31日起对原产于欧盟和美国的进口四氯乙烯所适用的反倾销措施进行期终复审调查。

调查机关对如果终止反倾销措施,原产于欧盟和美国的进口四氯乙烯倾销继续或再度发生的可能性以及对中国四氯乙烯产业造成的损害继续或再度发生的可能性进行了调查。根据调查结果,并依据《中华人民共和国反倾销条例》(以下简称《反倾销条例》)第四十八条,作出复审裁定如下:

一、原反倾销措施

2014年5月30日,调查机关发布2014年第32号公告,决定对原产于欧盟和美国的进口四氯乙烯实施最终反倾销措施,实施期限为自2014年5月31日起5年。

二、调查程序

(一)立案及通知。

1.立案。

2019年3月29日,调查机关收到宁波巨化化工科技有限公司和滨化集团股份有限公司代表中国四氯乙烯产业提交的反倾销措施期终复审申请书。申请人主张,如果终止反倾销措施,原产于欧盟和美国的进口四氯乙烯倾销可能继续或再度发生,对中国国内产业造成的损害可能继续或再度发生,请求商务部裁定维持对原产于欧盟和美国的进口四氯乙烯实施的反倾销措施。

调查机关对申请人资格和申请书的主张及相关证明材料进行了审查,认为申请人和申请书符合《反倾销条例》第十一条、第十三条、第十四条、第十五条、第十七条和第四十八条的规定。

根据审查结果,调查机关于2019年5月30日发布公告,决定对原产于欧盟和美国的进口四氯乙烯所适用的反倾销措施进行期终复审调查。本次复审的倾销调查期为2018年1月1日至2018年12月31日,产业损害调查期为2015年1月1日至2018年12月31日。

2.立案通知。

2019年 5月 30日,调查机关决定对原产于欧盟和美国的进口四氯乙烯所适用的反倾销措施进行期终复审调查。调查机关随后向欧盟驻华代表团和美国驻华使馆提供了立案公告和申请书非保密版本,并将本案立案情况通知了本案申请人及申请书中列名的外国企业。

3.公开信息。

在立案公告中,调查机关告知利害关系方,可以通过商务部贸易救济公开信息查阅室查阅本次反倾销调查相关信息的非保密版本。

立案当天,调查机关通过商务部贸易救济公开信息查阅室公开了本案申请人提交的申请书非保密版本,并将电子版登载在商务部网站上。

(二)登记参加调查。

在规定期限内,欧盟驻华代表团,国外生产者Blue Cube Germany Assets GmbH&Co.KG(以下简称兰科德国),国内进口商常熟三爱富氟化工有限责任公司、太仓中化环保有限公司、浙江三美化工股份有限公司、山东华安新材料有限公司以及国内生产者宁波巨化化工科技有限公司、滨化集团股份有限公司、阿拉善达康三四氯乙烯有限公司、山东新龙科技股份有限公司和山东聊城鲁西化工第六化肥有限公司登记参加调查。

(三)发放调查问卷和收取答卷。

2019年6月24日,调查机关向本案有关利害关系方发放了《国外出口商或生产商调查问卷》、《国内生产者调查问卷》和《国内进口商调查问卷》。同日,调查机关将上述调查问卷电子版本在商务部网站贸易救济调查局子网站和中国贸易救济信息网公布。调查机关同时将上述调查问卷送至商务部贸易救济公开信息查阅室,供有关利害关系方查阅和复制。

在规定时间内,国外生产者兰科德国向调查机关申请延期递交答卷并陈述了相关理由。经审查,调查机关同意给予适当延期。规定期限内,兰科德国提交了《国外出口商/生产商调查问卷》答卷中损害部分。

在规定期限内,国内进口商常熟三爱富氟化工有限责任公司、太仓中化环保有限公司、浙江三美化工股份有限公司、山东华安新材料有限公司、阿科玛大金先端氟化工(常熟)有限公司,国内生产者宁波巨化化工科技有限公司、滨化集团股份有限公司、阿拉善达康三四氯乙烯有限公司和山东新龙科技股份有限公司向调查机关提交了相应的调查问卷答卷。

(四)接收利害关系方评论意见。

2019年9月20日,兰科德国提交了终止四氯乙烯反倾销措施意见书。

调查过程中,兰科德国提交了关于召开四氯乙烯反倾销措施听证会申请。根据案件进展,经研究,调查机关决定不召开听证会,并给予公司书面陈述意见的机会。

2020年1月20日,阿科玛大金先端氟化工(常熟)有限公司、淄博飞源化工有限公司、山东华安新材料有限公司、常熟三爱富氟化工有限责任公司、浙江三美化工股份有限公司和太仓中化环保化工有限公司6家下游企业联合提交对四氯乙烯反倾销期终复审案的意见。

2020年4月10日,国内四氯乙烯产业提交了对兰科德国《请求终止四氯乙烯反倾销意见书》及下游企业《对四氯乙烯反倾销期终复审案的意见》的评论。

(五)公开信息。

根据《反倾销条例》的规定,调查机关将调查过程中收到和制作的本案所有公开材料及时送交商务部贸易救济公开信息查阅室,供各利害关系方查找、阅览、摘抄、复印。

(六)信息披露。

根据《反倾销条例》有关规定,调查机关向本案利害关系方披露了裁定所依据的基本事实,并给予其提出评论意见的机会。对于各利害关系方的评论,调查机关依法予以了考虑。

三、复审产品范围

本次反倾销期终复审产品范围是反倾销措施所适用的产品,与商务部2014年第32号公告中公布的产品范围一致。

四、倾销继续或再度发生的可能性

(一)欧盟。

在规定时限内,兰科德国向调查机关提交了调查问卷答卷中损害部分数据,其他欧盟生产商、出口商未配合调查,没有提交调查问卷答卷。申请人向调查机关提供了欧盟四氯乙烯产业的相关数据及证据材料。

经审查,调查机关认为,兰科德国仅提交本公司的部分数据,未提供欧盟市场及欧盟对华出口数据。鉴于该公司未在规定的时间内提交必要信息,未能证明其答卷的准确性和完整性,其他欧盟公司也未提交相关答卷。因此,根据《反倾销条例》第二十一条的规定,调查机关决定依据已经获得的事实和可获得的最佳信息对欧盟公司的被调查产品倾销继续或再度发生可能性作出裁决。

申请人提交了欧盟四氯乙烯市场总体情况以及欧盟进口情况相关数据和证据材料。兰科德国在评论中主张公司已全力配合并提交相关损害信息。调查机关要求提供欧盟市场和欧盟出口数据,以便进行倾销及损害可能性的认定,但公司未提供欧盟整体市场情况。

调查机关对上述数据和证据材料进行了审查。调查机关认为,申请人提供的欧盟市场和出口数据,是由第三方机构所提供和海关统计数据等为基础且有证据支持。因此,调查机关认定申请人提交的上述材料为可获得的最佳信息,决定依据该最佳信息分析欧盟市场情况和出口情况。

1.倾销调查情况。

调查机关在2014年第32号公告中认定,原产于欧盟的进口四氯乙烯存在倾销,倾销幅度为27.6%。

本次复审倾销调查期内,在调整了销售条件和贸易水平等影响价格可比性的因素后,原产于欧盟的四氯乙烯存在倾销。

2.欧盟四氯乙烯对国际市场的依赖情况。

(1)产能、产量及闲置产能。

2015年、2016年、2017年和2018年,欧盟四氯乙烯产能稳定,均为13.3万吨;同期,产量分别为12.3万吨、12.2万吨、13万吨、12.7万吨,产量整体呈上升趋势;同期,闲置产能分别为1万吨、1.1万吨、0.3万吨和0.6万吨,整体呈下降趋势。

(2)欧盟市场需求情况。

2015年、2016年、2017年和2018年,欧盟对四氯乙烯的需求量分别为3.7万吨、3.6万吨、3.5万吨和3.3万吨,总体呈下降趋势;同期,欧盟四氯乙烯可供出口的能力(产能减国内需求量)分别为9.6万吨、9.7万吨、9.8万吨和10.0万吨,占总产能的比例分别为72.18%、72.93%、73.68%和75.19%,须依赖出口的产能占总产能比例较高,且总体呈上升趋势。这表明,欧盟市场对四氯乙烯的需求有限,且总体呈下降趋势,对其产能的消化能力明显不足,72%-76%的产能需要依赖国际市场。

(3)欧盟出口情况。

2015年、2016年、2017年和2018年,欧盟四氯乙烯的出口量分别为9.14万吨、9.05万吨、10.97万吨和12.5万吨,出口量占产量的比例分别为74.33%、74.16%、84.36%和98.45%。数据表明,2015年以来,欧盟四氯乙烯的出口数量一直在增加,70%以上的产量通过出口进行消化,对外出口是欧盟四氯乙烯的主要销售方式。

上述证据表明,反倾销措施实施期间,欧盟四氯乙烯存在较大产能且有一定闲置产能,其地区内需求对四氯乙烯产能的消化能力不足,70%以上的产量需要通过出口消化,对国际市场的依赖性较强,对外出口是其重要的销售模式。

3.欧盟被调查产品在中国市场竞争情况。

前述倾销调查表明,在反倾销措施实施期间,原产于欧盟的四氯乙烯对中国出口仍然存在倾销。

根据中国海关统计数据,2015年、2016年、2017年和2018年,自欧盟进口四氯乙烯的数量分别为5.48万吨、5.66万吨、6.74万吨和7.13万吨,2016年较2015年上升3.28%,2017年较2016年上升19.08%,2018年较2017年上升5.79%,欧盟四氯乙烯对中国出口数量逐年增加。2015年至2018年,中国市场占其出口总量的比重分别为59.96%、62.54%、61.44%和57.01%,这表明中国市场是欧盟四氯乙烯重要的出口市场。反倾销措施实施以来,自欧盟进口的四氯乙烯数量持续上升。

中国是全球四氯乙烯最主要的消费市场之一。2015年、2016年、2017年和2018年,中国国内市场表观消费量分别为16.00万吨、18.61万吨、22.48万吨和24.99万吨,中国市场消费量占全球总消费量的比例分别为38.55%、41.52%、45.45%和48.26%。对欧盟四氯乙烯生产商而言,中国市场有很强的吸引力,是其重要的目标市场。在中国市场上,进口产品之间、进口产品与国内同类产品之间无实质差别,市场竞争激烈,价格是竞争的主要手段之一。如果取消反倾销措施,为获得在中国市场份额并消化欧盟市场闲置产能,欧盟四氯乙烯可能继续以倾销方式对中国出口。

欧委会、兰科德国在评论意见中主张,欧盟四氯乙烯几乎没有闲置产能,没有向中国市场增加出口的风险;申请人提供的数据显示,2017年和2018年欧盟四氯乙烯出口量大于出口能力,数据存在矛盾。调查机关认为,欧盟四氯乙烯仍存在一定的闲置产能。闲置产能仅是认定倾销进口产品大量增加可能性的一个因素,调查机关综合考虑欧盟四氯乙烯产能、产量、需求量、出口能力及在中国市场的竞争情况等因素作出认定。申请人提供欧盟产能或可供出口的能力为理论数值,且欧盟的消费量并不完全是当年产量或全部自产。个别年份的实际出口量大于出口能力并不能否定申请人数据的准确性。

综上,调查机关认为,欧盟四氯乙烯产能稳定,产量和需求量基本稳定,欧盟市场需求趋于饱和,可供出口产能较大,对国际市场的依赖程度高;在对原产于欧盟的进口四氯乙烯实施反倾销措施之前,中国是欧盟最重要的出口市场,在反倾销措施制约下,欧盟四氯乙烯对中国出口仍存在倾销,出口数量逐年增加;中国是全球四氯乙烯的最大消费市场,对欧盟生产商、出口商有很强的吸引力;在中国四氯乙烯市场,不同来源的产品竞争激烈,而且价格是市场竞争的主要手段之一。因此,如果终止反倾销措施,欧盟出口商很可能依赖于其较大的可供出口产能,继续以倾销方式大量进入中国市场。

因此,调查机关认定,如果终止反倾销措施,原产于欧盟的进口四氯乙烯对中国的倾销可能继续或再度发生。

(二)美国。

本案中,美国的生产商、出口商未提交调查问卷答卷。申请人向调查机关提供了美国四氯乙烯产业的相关数据及证据材料。

经审查,调查机关认为,美国的生产商、出口商没有配合调查,没有提供调查所需的必要信息,调查机关已尽最大努力通知了所有利害关系方,也尽最大努力向所有利害关系方提醒了不配合调查的后果,因此,根据《反倾销条例》第二十一条的规定,调查机关决定依据可获得最佳信息对美国的被调查产品倾销继续或再度发生可能性作出裁决。

调查机关审查了申请人提交的美国四氯乙烯相关数据和证据材料。经审查,调查机关认定申请人提交的材料为可获得的最佳信息,并依据该最佳信息进行倾销继续或再度发生可能性的分析。

1.倾销调查情况。

调查机关在2014年第32号公告中认定,原产于美国的进口四氯乙烯存在倾销,倾销幅度为71.8%。

本次复审倾销调查期内,在调整了销售条件和贸易水平等影响价格可比性的因素后,原产于美国的四氯乙烯存在倾销。

2.美国四氯乙烯对国际市场的依赖情况。

(1)产能、产量及闲置产能。

损害调查期内,美国四氯乙烯产能保持稳定,维持在22.3万吨。2015年、2016年、2017年和2018年,美国四氯乙烯的产量分别为18.5万吨、19.5万吨、19.4万吨和19.5万吨。2015年、2016年、2017年和2018年,美国四氯乙烯闲置产能分别为3.8万吨、2.8万吨、2.9万吨和2.8万吨。闲置产能占其总产能的比例维持在12.56%-17.04%。

(2)美国国内市场需求情况。

2015年、2016年、2017年和2018年,美国国内对四氯乙烯的需求量分别为15.3万吨、16.0万吨、16.6万吨和16.7万吨,同期,美国四氯乙烯可供出口的能力分别为7.0万吨、6.3万吨、5.7万吨和5.6万吨,占总产能的比例分别为31.39%、28.25%、25.56%和25.11%。这表明,美国国内市场对四氯乙烯的需求虽有增加,但其25%-32%的产能需要依赖国际市场。

(3)美国出口情况。

2015年、2016年、2017年和2018年,美国四氯乙烯的出口量分别为3.4万吨、3.6万吨、2.7万吨和3.8万吨,出口量占其产量的比例分别为18.38%、18.46%、13.92%和19.49%。数据表明,2015年以来,美国四氯乙烯的出口数量总体上升,约13%-20%的产量通过出口进行消化,对外出口是美国四氯乙烯的重要销售方式。

上述证据表明,措施实施期间,美国四氯乙烯存在大量产能且闲置产能较大,其国内需求较稳定,对四氯乙烯产能的消化能力不足,对国际市场的依赖性较强,对外出口是其重要的销售模式之一。

3.美国被调查产品在中国市场竞争情况。

前述倾销调查表明,在反倾销措施实施期间,原产于美国的进口四氯乙烯对中国出口仍然存在倾销。

根据中国海关统计数据,2015年、2016年、2017年和2018年,自美国进口四氯乙烯的数量分别为0.51万吨、2.13万吨、1.11万吨和2.18万吨,2016年较2015年增长320.01%,2017年较2016年下降47.82%,2018年较2017年增长96.23%,美国四氯乙烯对中国出口数量呈整体上升趋势。中国市场占其出口量的比重在15%-60%之间波动,中国是美国四氯乙烯的出口市场之一。

中国是全球四氯乙烯最主要的消费市场之一。2015年、2016年、2017年和2018年,中国国内市场需求量分别为16.00万吨、18.61万吨、22.48万吨和24.99万吨,中国市场消费量占全球总消费量的比例分别为38.55%、41.52%、45.45%和48.26%。对美国四氯乙烯生产商而言,中国市场有很强的吸引力,是其重要的目标市场。在中国市场上,进口产品之间、进口产品与国内同类产品之间无实质差别,市场竞争激烈,价格因素是竞争的主要手段之一。如果取消反倾销措施,为获得在中国市场份额并消化美国国内过剩产能,美国四氯乙烯可能继续以倾销方式对中国出口。

综上,调查机关认为,美国四氯乙烯产能稳定,产量和需求量呈上升趋势,美国国内市场需求趋于饱和,闲置产能较大,对国际市场的依赖程度较高;在对原产于美国的进口四氯乙烯实施反倾销措施之前,中国是美国四氯乙烯的重要出口市场,在反倾销措施制约下,美国对中国出口数量先降后升,美国四氯乙烯对中国出口仍存在倾销;中国是全球四氯乙烯的最大消费市场,对美国生产商、出口商而言有很强的吸引力;在中国四氯乙烯市场,不同来源的产品竞争激烈,而且价格是市场竞争的主要手段之一。因此,如果终止反倾销措施,美国出口商很可能依赖于其较大的产能和闲置产能,继续以倾销方式大量进入中国市场。

因此,调查机关认定,如果终止反倾销措施,原产于美国的进口四氯乙烯对中国的倾销可能继续或再度发生。

五、国内同类产品和国内产业

(一)国内同类产品认定。

调查机关在2019年第21号公告中规定,本次反倾销期终复审被调查产品范围是原反倾销措施所适用的产品,与商务部2014年第32号公告中的产品范围一致。

申请人主张,在本次期终复审调查期间,原产于欧盟和美国的进口四氯乙烯,与中国国内生产的四氯乙烯在物理和化学特性、生产工艺、产品用途、销售区域等方面未发生实质变化。原产于欧盟和美国的进口四氯乙烯与中国国内生产的四氯乙烯是同类产品。没有证据显示,原产于欧盟和美国的进口四氯乙烯在物理和化学特性、生产工艺、产品用途、销售区域等方面发生了显著变化。

兰科德国在调查问卷以及评论意见中主张,其在中国国内销售的氟碳级四氯乙烯产品的质量高于中国国内生产的同类产品。

调查机关经调查认为,本次复审调查内容为是否有必要延长措施期限,不涉及产品范围调整,公司提及的氟碳级四氯乙烯产品符合2014年第32号公告中关于被调查产品描述,且在原审调查中已被调查机关审查并作出认定。

综上,根据《反倾销条例》第十二条规定,调查机关认定,倾销进口产品与中国生产的四氯乙烯是同类产品。

(二)中国四氯乙烯产业认定。

根据《反倾销条例》第十一条的规定,中国四氯乙烯产业是指国内同类产品的全部生产者,或者其总产量占国内同类产品总产量的主要部分的生产者。

本案中,宁波巨化化工科技有限公司、滨化集团股份有限公司、阿拉善达康三四氯乙烯有限公司和山东新龙科技股份有限公司提交了中国生产者调查问卷答卷。经调查,上述公司产量占中国总产量的比例超过50%。根据《反倾销条例》第十一条,调查机关认定上述公司构成了本次反倾销期终复审调查的中国国内四氯乙烯产业,其数据可以代表国内产业情况。调查过程中,没有利害关系方就此提出不同意见。

六、损害继续或再度发生的可能性

调查机关在商务部2014年第32号公告中认定,原产于欧盟和美国的进口四氯乙烯之间,以及其与中国国内产业生产的同类产品之间竞争条件基本相同。在本次复审调查中,没有利害关系方就此提出不同意见,也未有证据显示,上述竞争条件发生了显著变化,因此,调查机关在评估欧盟和美国的倾销进口产品时将欧盟和美国合并进行考虑。

(一)国内产业状况。

根据《反倾销条例》第七、八条,调查机关对调查期内国内四氯乙烯产业的相关经济因素和指标进行了调查。具体数据详见附表。

1.表观消费量。

2015年、2016年、2017年和2018年,国内四氯乙烯的表观消费量分别为16.00万吨、18.61万吨、22.48万吨和24.99万吨。2016年比2015年上升16.34%;2017年比2016年上升20.74%;2018年比2017年上升11.20%。损害调查期内,国内表观消费量呈增长趋势。

2.产能。

2015年、2016年、2017年和2018年国内产业同类产品产能分别为14.20万吨、16.53万吨、20.20万吨和22.20万吨。2016年比2015年上升16.43%;2017年比2016年上升22.18%;2018年比2017年上升9.90%。损害调查期内,国内产业同类产品的产能持续增长。

3.产量。

2015年、2016年、2017年和2018年,国内产业同类产品产量分别为9.02万吨、9.98万吨、13.34万吨和14.56万吨。其中2016年比2015年上升10.58%;2017年比2016年上升33.73%;2018年比2017年上升9.11%。损害调查期内,国内产业的产量持续上升。

4.销量。

2015年、2016年、2017年和2018年,国内产业同类产品国内销量分别为8.87万吨、9.79万吨、13.43万吨和14.20万吨。其中2016年比2015年上升10.31%;2017年比2016年上升37.16%;2018年比2017年上升5.75%。损害调查期内,国内产业同类产品销量持续上升。

5.市场份额。

2015年、2016年、2017年和2018年,国内产业同类产品市场份额分别为55.46%、52.59%、59.74%和56.82%。其中2016年至2015年下降2.87百分点;2017年比2016年上升7.15个百分点;2018年比2017年下降2.93个百分点。损害调查期内,国内产业同类产品市场份额总体呈上升趋势。

6.内销价格。

2015年、2016年、2017年和2018年,国内产业同类产品同类产品加权平均销售价格分别为4317.41元/吨、3987.13元/吨、4606.69元/吨和4881.19元/吨。其中2016年比2015年下降7.65%;2017年比2016年上升15.54%;2018年比2017年增长5.96%。损害调查期内,国内产业同类产品的加权平均销售价格呈先降后升趋势。

7.销售收入。

2015年、2016年、2017年和2018年,国内产业同类产品销售收入分别为3.83亿元、3.90亿元、6.19亿元和6.93亿元。其中2016年比2015年上升1.88%;2017年比2016年上升58.48%;2018年比2017年上升12.05%。损害调查期内,国内产业同类产品的销售收入呈上升趋势。

8.税前利润。

2015年、2016年、2017年和2018年,国内产业同类产品税前利润分别为0.21亿元、0.17亿元、0.67亿元和1.30亿元。其中2016年比2015年下降20.63%;2017年比2016年增长301.89%;2018年比2017年增长94.76%。损害调查期内,国内产业同类产品的税前利润呈先降后升趋势。

9.投资收益率。

2015年、2016年、2017年和2018年,国内产业同类产品投资收益率分别为2.70%、1.89%、5.94%和10.40%。2016年比2015年下降0.82个百分点;2017年比2016年提高4.06个百分点;2018年比2017年提高4.46个百分点。损害调查期内,国内产业同类产品投资收益率呈先降后升趋势。

10.开工率。

2015年、2016年、2017年和2018年,国内产业同类产品的开工率分别为63.55%、60.35%、66.06%和65.59%。2016年比2015年下降3.20个百分点;2017年比2016年提高5.71个百分点;2018年比2017年下降0.47个百分点。损害调查期内,国内产业同类产品开工率较低,呈波动上升趋势。

11.就业人数。

2015年、2016年、2017年和2018年,国内产业同类产品就业人数分别为182人、194人、257人和251人,其中2016年比2015年上升6.59%;2017年比2016年上升32.47%;2018年比2017年下降2.33%。损害调查期内,国内产业同类产品就业人数总体上升。

12.劳动生产率。

2015年、2016年、2017年和2018年,国内产业同类产品劳动生产率分别为495.83吨/年/人、514.36吨/年/人、519.25吨/年/人和580.11吨/年/人,其中2016年比2015年增长3.74%;2017年比2016年增长0.95%;2018年比2017年增长11.72%。损害调查期内,国内产业劳动生产率呈逐年上升趋势。

13.人均工资。

2015年、2016年、2017年和2018年,国内产业同类产品就业人员平均工资分别为71624.35元/年/人、78858.66元/年/人、86852.94元/年/人和103921.42元/年/人,其中2016年比2015年增长10.10%;2017年比2016年增长10.14%;2018年比2017年增长19.65%。损害调查期内,由于国内用工成本不断上涨,员工平均工资逐年上涨。

14.期末库存。

2015年、2016年、2017年和2018年,国内产业同类产品期末库存分别为3246.71吨、3929.41吨、2049.57吨和4856.99吨。其中,2016年比2015年上升21.03%;2017年比2016年下降47.84%;2018年比2017年上升136.98%。损害调查期内,国内产业同类产品的期末库存先降后增,于2018年达到峰值。

15.经营活动现金净流量。

2015年、2016年、2017年和2018年,国内产业同类产品经营活动现金净流量分别为0.24亿元、0.47亿元、0.72亿元和0.41亿元。其中,2016年比2015年现金净流入增加91.91%;2017年比2016年现金净流入增加55.83%,2018年现金净流入比2017年减少42.85%。损害调查期内,国内产业同类产品经营活动现金净流量先增后降,总体呈上升趋势。

16.投融资能力。

调查期内,没有证据显示国内产业同类产品投融资能力受到倾销进口产品进口的不利影响。

调查机关对国内产业有关经济因素和指标进行了调查。相关证据表明,反倾销措施实施以来,国内四氯乙烯市场需求旺盛,国内表观消费量2018年比2015年增长56.20%。随着四氯乙烯市场需求的增长,国内产业的产能、产量、销量、销售收入、市场份额、就业人数、劳动生产率、人均工资等指标总体呈增长趋势。但与此同时,国内产业的生产经营状况仍不稳定。调查期内,虽然国内四氯乙烯需求持续增长,国内产业产能、产量亦均随之扩张,受倾销进口产品数量和价格的影响,2016年国内产业同类产品销售价格同比下降,开工率和市场份额出现下降,税前利润和投资收益率均呈下降态势;2017年至2018年,受原材料价格上涨以及下游需求持续增长的影响,国内产业同类产品价格逐渐上涨,但由于倾销进口产品的价格仍低于国内同类产品价格,倾销进口产品数量也持续增加,导致国内产业的开工率一直较低,期末库存波动较大,且在调查期末呈现明显上升趋势;国内产业现金净流量在调查期末出现大幅下降,国内产业的生产经营状况仍不稳定。

欧委会、兰科德国在评论意见中主张,国内产业多数指标呈现积极趋势,市场发展良好。调查机关认为,在反倾销措施期间,国内产业扩大生产规模,产能、产量、销量等指标实现增长,但国内产业开工率始终较低,2016年国内产业税前利润和投资收益率下降,调查期末,国内产业同类产品的期末库存明显上升,现金流量大幅下降。调查机关综合考虑全部指标的变化,认定国内产业的生产经营状况仍不稳定。

综上,调查机关认为,损害调查期内,国内产业处于脆弱的状态,抗风险能力较弱,容易受到倾销进口产品的冲击和影响。

(二)倾销进口产品对国内产业的可能影响。

1.倾销进口产品进口数量大量增加的可能性。

中国海关统计数据显示,2015年、2016年、2017年和2018年,欧盟和美国对中国合计出口倾销进口产品的数量分别为5.98万吨、7.79万吨、7.85万吨和9.31万吨,占中国市场份额分别为37.39%、41.84%、34.92%和37.26%。反倾销措施实施以后,自欧盟和美国的倾销进口产品数量逐年增加,占中国总进口的比例在98%以上,倾销进口产品占中国市场份额较大。

2015年、2016年、2017年和2018年,欧盟和美国的四氯乙烯产能稳定在35.6万吨,产量分别为30.8万吨、31.7万吨、32.4万吨和32.2万吨;闲置产能分别为4.8万吨、3.9万吨、3.2万吨和3.5万吨;需求量分别为19.0万吨、19.6万吨、20.1万吨和20.0万吨;须依赖出口产能分别为16.6万吨、16.0万吨、15.5万吨和15.6万吨;须依赖出口产能占总产能的比例分别为46.63%、44.94%、43.54%和43.82%,具有较强的扩大出口能力。

在采取反倾销措施的情况下,欧盟和美国的四氯乙烯对华出口量占其总出口量的比例仍然很大,2015年、2016年、2017年和2018年分别为47.65%、61.44%、57.43%和57.22%。可以合理预见,如果取消反倾销措施,欧盟和美国的四氯乙烯对华出口量将进一步加大。

前述倾销部分调查结果表明,欧盟和美国仍具有较大的四氯乙烯闲置产能,其国(地区)内需求基本已经饱和,欧盟和美国四氯乙烯对外出口占其产量比例较高,国际市场是其消化产能的重要渠道。中国是全球最大的四氯乙烯消费市场,也是原产于欧盟和美国的倾销进口产品的主要出口目标市场,中国四氯乙烯需求量占全球的比重由2015年的38.55%上升至2018年的48.25%,累计上升9.70个百分点,对欧盟和美国的生产商、出口商具有较大的吸引力。即使有反倾销措施的实施,欧盟和美国的生产商、出口商仍在以倾销方式向中国市场出口。因此,如果终止反倾销措施,原产于欧盟和美国的倾销进口产品可能大量增加。

2.倾销进口产品对国内产业同类产品价格可能造成的影响。

调查机关在2014年第32号公告中认定,原产于欧盟和美国的进口四氯乙烯价格对国内产业同类产品价格构成价格削减。

申请人主张,被调查产品与国内产业同类产品在物理和化学特性、生产设备和工艺、产品用途、销售渠道、销售市场区域、客户群体等方面基本相同或相似,二者可以相互替代,具有竞争关系。在本次复审调查中,未有证据显示上述条件发生了变化。

在本案损害调查期内,即使有反倾销措施的实施,欧盟和美国的生产商、出口商仍在用倾销方式向中国市场出口,且倾销出口数量持续增加。如取消反倾销措施,欧盟和美国四氯乙烯出口对中国的倾销行为可能继续或再度发生。

根据国内产业提供的数据统计,2015年、2016年、2017年和2018年,原产于欧盟和美国的进口被调查产品加权平均进口价格分别为557.22美元/吨、463.24美元/吨、467.57美元/吨和545.57美元/吨。按当年汇率和进口关税调整后的人民币进口价格分别是3660.77元/吨、3245.14元/吨、3327.86元/吨和3805.52元/吨。2016年比2015年下降11.35%,2017年比2016年上升2.55%,2018年比2017年上升14.35%。

2015年、2016年、2017年和2018年,国内产业同类产品价格分别为4317.41元/吨、3987.13元/吨、4606.69元/吨和4881.19元/吨。2016年比2015年下降7.65%;2017年比2016年增长15.54%;2018年比2017年增长5.96%。

调查机关认为,中国四氯乙烯市场是充分竞争的市场,在中国四氯乙烯市场上,进口产品之间、进口产品与国内同类产品之间无实质差别,价格是竞争的主要手段之一。现有证据表明,损害调查期内,倾销进口产品价格与国内同类产品价格变化趋势基本一致,均呈先降后升趋势,二者之间价格关联性强。在不考虑反倾销税的情况下,调查期内,倾销进口产品的人民币进口价格均低于同期国内同类产品销售价格。如果取消反倾销措施,欧盟和美国的出口商很可能采用倾销手段,进一步降低价格来获得中国市场,消化其闲置产能,倾销进口产品数量将进一步增加,并对国内同类产品价格进一步造成不利影响。兰科德国在评论意见中主张,商务部认定欧盟四氯乙烯的进口价格对国内同类产品价格构成价格削减存在错误。关于价格影响,调查机关并未做出价格削减的认定。

调查机关认为,在目前和今后一段时间内,没有证据表明,倾销进口产品与国内同类产品竞争关系将会发生改变。目前国内产业虽有所发展,但在倾销进口产品的价格影响下,国内产业仍处于脆弱状态。调查机关认为,如果取消反倾销措施,倾销进口产品可能继续以低于国内同类产品的价格向中国大量出口,出口数量可能持续增加,并对国内同类产品价格进一步造成不利影响,导致其盈利能力继续下降和财务状况恶化,国内产业遭受的损害可能继续或再度发生。

3. 利害关系方有关评论意见。

欧委会、兰科德国提交评论意见主张,复审调查期内,进口被调查产品未对中国国内产业造成实质损害,也不会在反倾销措施终止后对中国国内产业造成损害。自欧盟进口被调查产品数量占中国总进口数量的比例下降,未对国内产业造成实质损害;自欧盟的被调查产品具有高品质高规格特征,部分国产四氯乙烯不能满足下游制冷剂的需求;来自欧盟的被调查产品进口价格高于国产的四氯乙烯产品销售价格,不会对国内同类产品价格造成不利影响;来自欧盟的被调查产品不存在过剩产能和闲置产能,不可能大量增加对中国的出口,即使取消反倾销税也不会对国内产业带来不利影响。

阿科玛大金先端氟化工(常熟)有限公司、淄博飞源化工有限公司等有关进口商提交评论意见主张,国内四氯乙烯产量和质量不能满足下游需求。

申请人主张,反倾销措施实施期间,来自被调查国家(地区)进口四氯乙烯继续大幅增加,进口产品价格呈下降趋势,对国内产品价格压制明显。国内产业生产经营状况未根本好转,易受到冲击。在产品质量的稳定性上,符合国家标准,能够满足下游不同用户的需求。

调查机关审查了欧委会、兰科德国以及下游进口商的相关评论意见。调查机关认为,第一,进口数量方面,在反倾销措施制约下,原产于欧盟的倾销进口产品绝对数量呈现逐年上升趋势,2015年自欧盟进口的四氯乙烯数量为5.48万吨,2018年增加至7.13万吨,2018年比2015年增加30.11%。第二,价格方面,前述调查已表明,欧盟四氯乙烯对中国出口仍存在倾销。根据海关统计数据,欧盟进口产品价格2018年比2015下降了2%,且显著低于国内同类产品的销售价格,兰科公司的主张与事实不符。第三,中国是全球四氯乙烯最主要的消费市场之一,对欧盟四氯乙烯生产商而言,中国市场是其重要的目标市场。在中国市场上,进口产品与国内同类产品之间无实质差别,价格是竞争的主要手段之一。第四,调查结果表明,国内产业生产经营状况仍不稳定,尚未实现良性运转。此外,关于国内产业同类产品的质量问题,没有证据表明,国内生产的四氯乙烯无法替代国(地区)外进口产品。

(三)调查结论。

综上,现有证据表明,如果终止反倾销措施,原产于欧盟和美国的进口四氯乙烯可能对国内同类产品价格造成不利影响,国内产业遭受的损害可能继续或再度发生。

七、复审裁定

根据调查结果,调查机关裁定,如果终止反倾销措施,原产于欧盟和美国的进口四氯乙烯对中国的倾销可能继续或再度发生,对国内产业造成的损害可能继续或再度发生。